中東土豪,狂買中國資產

本文授權轉載自「鹽財經」

ID: nfc-yancaijing

作者:任早羽 編輯:寶珠

中東資本正在持續湧入中國。

據路透社6月4日消息,卡達主權財富基金卡達投資局已同意經由春華資本方面購買中國第二大公募基金公司華夏基金10%的股份。

企查查數據顯示,目前華夏基金第一大股東為持股比例達到62.2%的中信證券,第二大股東為持股27.8%的外資機構邁凱希金融公司,第三大股東則為春華資本實控的天津海鵬科技諮詢有限公司,持股比例為10%。

華夏基金管理有限公司股東信息/圖源:企查查

也就是說,如若卡達投資局與春華資本的此次交易落成,那麼卡達投資局將成為中國公募「大廠」華夏基金的第三大股東。

春華資本這10%的股權,已經「甩賣」許久,從2022年開始,春華資本想要轉賣套現的消息就不斷。如今,它終於等來了一位中東買家。

如果根據2024年3月中信證券所出的「放棄優先購買權」公告,卡達投資局或將以不低於4.9億美元的價格,購買到這10%的股權。

不過,這不是中東主權財富基金第一次注意到中國資產。相反,一直重倉歐美的中東投資者們,近些年在中國的動作不斷。

比如,2023年6月,阿布達比投資局通過旗下機構CYVN Holdings,向蔚來注入11億美元的投資,下半年蔚來再獲投,第二筆高達22億美元的投資資金最終落實。

Global SWF數據顯示,2023年,巴林、科威特、阿曼、卡達、沙烏地阿拉伯和阿聯等六個主權財富基金,已經在中國進行了總計23億美元的直接投資與收購。而在2022年,這個數字還只有1億美元。

如果再算上主權財富基金透過旗下機構與公司的對華投資,那麼2023年海灣地區國家對中國的投資數額將遠遠超過23億美元。

阿布達比投資局、科威特投資局近年A股投資狀況/數據來源:Wind(截至2023年第三季度末)

除了投資之外,中東投資者們同時「熱衷」於在中國設立辦事處,組建當地團隊。

2023年,阿聯第三大主權財富基金穆巴達拉投資公司在北京設立辦公室;2022年,沙烏地阿拉伯公共投資基金在香港設立了中國辦公室;科威特投資局早於2011年與2018年,就分別在北京和上海設立了辦事處,2019年更是出資2億投資濟青高鐵。

無法否認的是,2023年之後,中國越來越感知到來自中東的火熱。但並不是每個人都理解這背後的含義。我們仍需要知道,他們是什麼來頭,以及何出此舉。

中東財團,何許人也?

談及為何我們需要關注來自中東的主權財富基金,原因無非是兩個。

一是中東主權財富基金確為全球最強大的投資者之一;二是相比於普通的投資機構,中東主權財富基金具備「特殊性」,其投資不僅僅追逐經濟目標,也反應著海灣地區國家政府可能的經濟與政治意向。

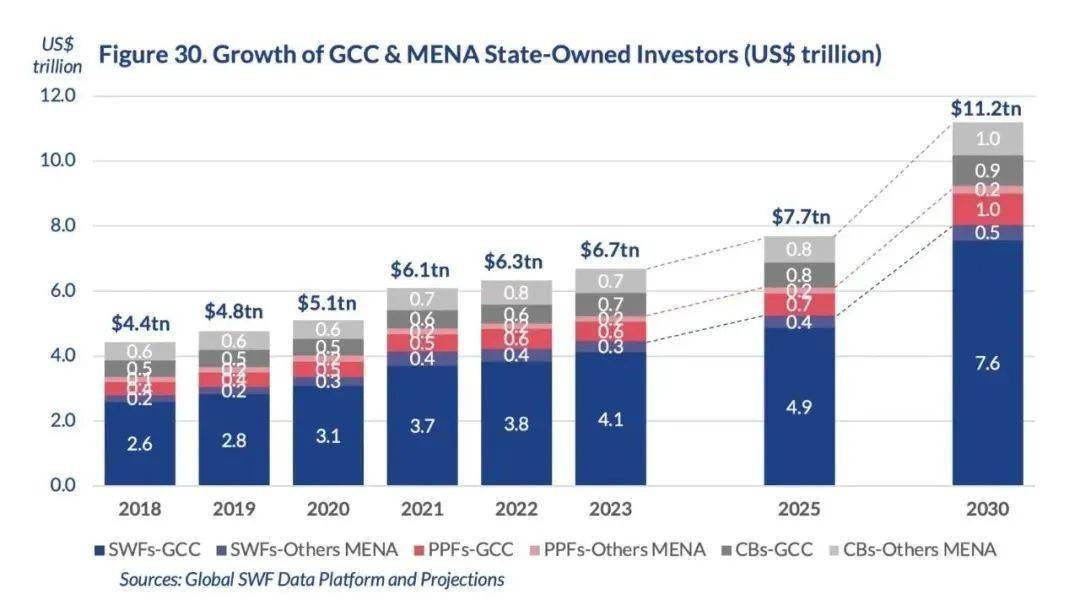

圍繞著地區內豐富的油氣資源,海灣地區國家已經積累起可觀的財富,在金融世界中占據了不可撼動的一席之地。根據Global SWF,2023年海灣地區主權財富基金的資產管理規模已經達到了4.1萬億美元的歷史峰值。

2023年,海灣地區主權財富基金的資產管理規模達到4.1萬億美元的歷史峰值

他們的投資目光遍布全球,通過全球資產配置,發展經濟關係,降低經濟風險。與之相對應,海灣地區的主權財富基金在全球的上市公司中持有大量的股份,已經實際上具備了影響國際金融體系的力量。

這股力量,最早在2007年次貸危機時展現。期間其注入市場的數百億美元資金,就是證明之一。

時至今日,在Sovereign Wealth Fund Institute出具的全球十大主權財富基金名單上,來自海灣地區國家的主權財富基金已經占據了四席。

他們分別是管理著9930億美元資產的阿布達比投資局、具備9250億美元資產的公共投資基金(沙特)、擁有約9234.5億美元資產的科威特投資局與有近5260.5億美元資產的卡達投資局。

海灣地區主權財富基金資產實力之雄厚,不必再多說。

儘管細分來看,區域內不同國家有不同的投資策略,總體呈現出多元化的投資偏好,但其仍有一個關鍵共同點不可忽視——其投資策略背靠國家政府或統治者家族,基本與具體國家的議程和長期經濟發展期望吻合。

中東主權財富基金對中國企業的投資,其實可以追溯到1992年。當年,中國市場首次向外國投資者開放,而阿布達比投資局已經在列。此後,在2008年到2012年間,阿布達比投資局、科威特投資局和卡達投資局相繼獲得「合格境外機構投資者」(QFII)認證,就此,近20年間中東資金不斷流入中國。

當前阿拉伯地區對中國企業的投資情況數據來源:奧緯諮詢分析

從總體來看,目前已有的投資中,中東主權財富基金將更多的目光投向了已開發國家市場,主要集中在美國和歐洲,其投資組合在地理上的分布差異較大。

但變化也在於,儘管流入歐美市場的資金仍然占據更大的比重,中東主權財富基金近期正有意識地增加亞洲投資組合,尤其與中國的接觸正越來越多。

中東主權財富基金投資中國相關的產業,其實並非是一件新鮮事。「新」處在於,在多年的「平緩」發展之後,中東對於中國的目光突然變得炙熱起來。

冷卻與升溫

那麼,為何是此時,中東投資者展現了對中國投資「更大的興趣」?

一個無法忽略的事實是,從中國市場的情況來看,歐美國家對中國的投資增速近年放緩。

比如:拜登政府於2023年簽署了一則行政命令,限制美國風投機構與私募股權公司,向從事半導體、人工智慧和量子計算等領域的中國初創企業投資。出於地緣政治和經濟等因素考慮,也有越來越多的外資企業實行「中國+1」的發展策略。

這意味著,中國市場之中有更多的「投資空間」可以容納中東地區投資者,也希望吸納到更多來自中東的投資「補缺」。

因此,中國展現了更多面向中東的「善意」——一部分在經濟合作中展現,一部分則在政治上的「靠近」上展現。某種程度上說,是中國與中東地區國家,彼此之間興趣都有所上漲,才最終促成了「來自中東的投資增多」的結果。

2023年以來,越來越多中國企業、投資機構帶隊前往海灣地區國家募資,尋求中東資本支持,一時間,已然掀起了「中東募資熱」。落實下來,也有一些中國企業已經與中東主權財富基金達成合作。

例如聯想在2024年5月與沙特的主權財富基金公共投資基金旗下子公司達成合作。在合作框架下,公共投資基金通過旗下子公司向聯想投資;相應的,聯想將在沙特設立地區總部,布置相關的生產設施。

有趣的地方在於,沙特正著力於其「2030願景」。在該願景中,2030年沙特將通過公共投資基金成為一個投資強國。並且,是一個經濟多樣化、就業機會繁多、經商環境良好的投資強國。

沙特「2030國家願景」/圖源:Saudi Vision 2030

也就是說,從沙特的角度來說,其對企業的投資不停留在「企業能夠帶來多少利潤」的層面。能夠多大程度符合經濟多樣化、反哺本地等要求,也出現在沙特的投資考慮中。

不止專注於自身發展,企業在當地建立相應的產業鏈,按著本地「政治議程」和經濟發展軌道前進,是「友善合作」信號的一層體現。

擴大來談,經濟領域的「相互依賴」式合作不止體現在「投資熱」上。已經被老生常談的是,中國是大多數中東國家最大的貿易夥伴。新變化在於,越來越多的中國企業已經在出海中東的事務上摩拳擦掌,比如美團計劃將中東作為其第一個海外擴張點。

但這並不是全部。尤其,當中東主權財富基金本身便帶有政治因素時。

政治動機在中東主權財富基金的投資行為中占據多大的比重,不好測量,但影響一定是存在的。一個小證明是,在中國與海灣地區國家金融互動增多之後,2023年末,有外媒報道稱拜登政府正對中東主權財富基金的對美投資交易,進行更加嚴格的審核。

不難發覺,近年來中國與中東地區國家正在不斷靠近。在中東地區,中國已經有了顯著的存在感。

2023年3月,一則重磅消息傳來。中國、沙特與伊朗三國在北京發表共同聲明,指出沙特與伊朗兩國達成一份「和解」協議,同意恢復雙方自2016年以來斷絕的外交關係,重開雙方使館。值得關注的是,在沙特與伊朗的突破性和解中,承擔調解人角色的,是中國。

當地時間2023年6月6日,沙烏地阿拉伯利雅得,伊朗副外長比格德利(右)與沙特副外交大臣Ali al-Youssef(中)、伊朗大使館領事司司長Hassan Zarnegar出席伊朗駐沙特大使館復館儀式

而與「投資熱」在時間節點上吻合的,則是2022年年末中國與沙特達成了《中華人民共和國和沙烏地阿拉伯王國全面戰略夥伴關係協議》,並在能源、技術和製造業等領域簽署了相應的商業協議。

值得一提的是,此後,首屆中國—阿拉伯國家峰會也在沙特利雅得拉開帷幕。兩方的關係,正在迅速升溫。

投資法則

不過,當中東投資者將投資目光轉向亞洲時,他們仍遵循著一番策略。

從沙特與聯想的「合作式」投資中,已經可以看出一些中東主權財富基金們的一部分投資偏好——與本地的發展需求聯繫緊密,最好能夠促進「共同目標」。

從公共投資基金的投資取向中,可以反覆窺探到沙特「2030願景」的身影——期待能源轉型,改變沙特的經濟結構和國際形象。於是其投資全球最大的科技投資基金,也投資高爾夫等體育運動。這也與「2030願景」所闡述的,沙特對公共投資基金「寄予厚望」相一致。

在近些年來,中東地區的主權財富基金投資,已經不止於傳統的國債、銀行、房地產等領域。全球範圍內,其對新興技術、體育、遊戲、可再生能源和醫療等領域的關注增加,樂於投注更多目光在獨角獸公司身上,其投資組合已經更加多樣。

在整體的投資組合中,阿布達比投資局依然以「股票」作為最主要的投資方式,並且頻繁出現在A股市場之中,偏好有色金屬、生物醫藥、汽車等領域。無獨有偶,在A股市場中,科威特投資局著重偏好生物醫藥行業,同時關注能源與汽車等相關行業。

某種程度上,這樣的行業偏好不算是「中國特例」,反而可以看作是它們的「投資慣性」。在過去的投資案例中,這樣的偏好反覆出現。

比如2022年,阿布達比控股公司(ADQ;阿布達比三大主權財富基金之一)收購了土耳其藥品生產商Birgi Mefar Group,寄希望於藉此在阿聯建立一個「完全集成的醫療保健和生命科學平台」。

阿布達比發展控股有限公司(ADQ)已經成為又一個非常活躍且關注廣泛的戰略投資者

無論如何,加碼在中國的投資,意味著中東財團對中國資產的看好。畢竟,對於追求長期經濟目標的投資基金而言,選擇某個具體的投資對象,其利潤與未來的前景,必然在考慮範疇之內。

鹽財經,南風窗旗下唯一財經號

關注它,看新鮮熱辣的財經訊息

14 / Jul/ 2024

監製:視覺志

轉載:鹽財經

微博:視覺志