隨著國內資本市場不斷發展,近年來A股市場已成為全球規模最大、交易最活躍的股票市場之一。Wind數據統計顯示,截至2024年5月6日,A股上市公司數量已超過5300家,市值累計超過78萬億。

在註冊制改革不斷推進下,近幾年A股上市公司不斷增加,對於投資者來說,保持對全部個股的跟蹤難度也在不斷加大,因此,藉助合適的市場指數來跟蹤市場趨勢便成為了一種合適渠道。

中證全指指數(指數代碼:000985)作為一隻能夠客觀反映中國A股市場整體漲跌的全市場指數,由上交所、深交所、北交所符合條件的股票和存托憑證組成樣本,具有較高的市場代表性,準確反映了國內資本市場上市公司的整體表現。

中證全指的編制基礎

中證全指以2004年12月31日為基日,以1000點為基點,指數樣本由在科創板上市時間超過一年、在北交所上市時間超過兩年,或在其他板塊上市時間分別超過一年和兩年、及上市時間超過一個季度,除非該證券自上市以來日均總市值排在前30位的其他證券組成,採用自由流通市值加權方式計算指數點位。

中證全指最核心的特徵在於全面、綜合。根據Wind數據,截至2024年5月6日,中證全指樣本數量4892隻,涵蓋了A股市場超過91%的上市公司,成分股市值總額占A股總市值比例超過96%,指數樣本覆蓋全部11個中證一級行業。此外,中證全指在股票指數體系構建方面也發揮著重要作用,眾多中證系列境內股票指數都以中證全指的樣本空間作為其選樣基礎。

分散風險,還有超額收益?

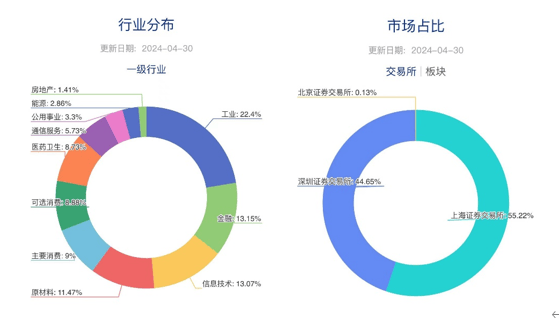

從指數成分股和行業分布可以看出,中證全指指數是一隻非常分散的指數。

根據Wind數據,截至2024年5月6日,滬深300、中證500、中證1000的成分股及其他股票,占中證全指指數權重分別為48.94%、17.16%、15.28%和18.62%。

指數行業分布上,中證全指指數成分股囊括了全部一級行業,且總體分布較為均衡。

資料來源:中證指數公司

不同的跟蹤指數導致投資策略風格傾向差異化明顯。除中證全指外,當前市場常見的寬基指數還有滬深300、中證500、中證1000、萬得小市值等,而國內的指數增強策略也基本圍繞著上述寬基指數來進行產品開發,此時Beta端(對標指數)常常由投資者來自行決定。

通常來說,指數成分股需要限制,一方面來說,產品發行規模越大,且指數成分股越少,則相比於市場整體超額收益能力越強。然而,面對過去2年中A股市場出現的明顯風格切換行情,市場輪動加速也使得跟蹤主流寬基指數的指增產品波動率增高。在獲取超額Alpha難度不斷增大的大背景下,過度聚焦於某些固定風格的指增策略業績浮動也隨之增大,投資者開始關注在Beta端對於指數業績影響更大的投資策略。

中證全指的投資特徵較為符合了當下市場的需求:

中證全指極大的選股範圍分散了市值風格風險,很大程度上,其波動走勢代表了A股市場公司的整體表現。指數成分股行業分布全面、均衡,在Beta端解決了投資者短期對市值風格切換的擔憂。

而在業績表現方面,相比於同類型寬基,如滬深300、中證500、中證1000指數等,中證全指近幾年整體收益率和波動均位於平均水平,且具有一定收益彈性。對於指增產品,信息比率,常被稱為「超額夏普」,可以幫助投資者判斷其超額收益穩定性。統計數據來看,目前市場上的基金產品,以中證全指為基準的量化基金,成立以來平均年化超額夏普同樣處於中等水平。

部分寬基指數的收益率情況

指數代碼

指數簡稱

2024年以來%

2023年%

2022年 %

2021年 %

2020年%

2019年%

2018年%

2017年%

000985

中證全指

0.14

-7.04

-20.32

6.19

24.92

31.11

-29.94

2.34

000300

滬深300

6.61

-11.38

-21.63

-5.20

27.21

36.07

-25.31

21.78

000905

中證500

1.83

-7.42

-20.31

15.58

20.87

26.38

-33.32

-0.20

000852

中證1000

-4.76

-6.28

-21.58

20.52

19.39

25.67

-36.87

-17.35

指數代碼

指數簡稱

年化波動率2017年-至今%

000985

中證全指

18.18

000300

滬深300

17.84

000905

中證500

20.01

000852

中證1000

22.14

數據來源:Wind,截至2024年5月6日

遠超其他寬基的選股自由度

對標不同指數的指增策略,採用通過全市場選股來擴大超配自由度的方式所承受的風險也有差異。通常來說,當指數增強策略只能在成分股以內選股時,對標指數成分股數量越多,該策略的選股自由度也就越高。

對於一般的指增策略,想要獲取更大的選股自由度,則需要進行指數外選股。指數外選股對指增策略來說收益與風險並存,儘管可以通過拓寬選股自由度來獲取更高超額收益,但是一旦非成分股下跌,會出現超額回撤現象。

相比之下,選股自由度上,中證全指指增大於中證1000、中證500、滬深300的指增。這意味著其在選股自由度拉滿的同時,又避開了指數外選股的風險。

站在長期視角上,中證全指指增是一個具有十分生命力的策略。

目前市場上對標中證全指(業績基準里中證全指占比不低於90%)的基金產品仍較為稀缺,其中泓德基金已經布局了一隻,名為泓德智選啟航混合(業績比較基準:中證全指指數收益率*90%+中國債券綜合全價指數收益率*10%),該基金採用了AI選股模型。據了解,未來泓德基金仍會繼續該指數的產品布局。